Chứng quyền cũng là một loại chứng khoán được phát hành bởi các công ty hoặc tổ chức tài chính được các nhà đầu tư khá ưa chuộng bởi khả năng sinh lời hấp dẫn. Vậy khái niệm cụ thể của chứng quyền là gì, giao dịch chứng quyền mang lại những ưu thế hay rủi ro gì, mời bạn đọc cùng tìm hiểu qua bài viết dưới đây của HCT.

Khái niệm chứng quyền

Chứng quyền (warrant) là một loại chứng khoán cho phép nhà đầu tư có quyền (nhưng không bắt buộc) mua hoặc bán cổ phiếu cơ sở với một mức giá nhất định trước khi hết hạn. Mức giá mà chứng khoán cơ sở có thể được mua hoặc bán được gọi là giá thực hiện hoặc giá khớp.

Chứng quyền có đảm bảo (covered warrant) là một loại chứng quyền được phát hành kèm theo cam kết bảo đảm từ tổ chức phát hành (thường là công ty chứng khoán), nhằm đảm bảo rằng người sở hữu chứng quyền có thể thực hiện quyền mua (hoặc bán) cổ phiếu cơ sở theo các điều khoản đã định trước. Với chứng quyền có bảo đảm, tổ chức phát hành thường sẽ đảm bảo khả năng thanh toán và thực hiện nghĩa vụ, giúp giảm thiểu rủi ro cho nhà đầu tư.

Đặc điểm của chứng quyền

Cách đọc mã chứng quyền

Mã chứng quyền bao gồm 8 ký tự, có dạng như sau:

Ví dụ: CFPT2401: chứng quyền mua cổ phiếu FPT phát hành đợt 1 năm 2024

Phân loại chứng quyền

Chứng quyền được phân loại thành hai loại chính là Chứng quyền Mua (Call Warrant) và Chứng quyền Bán (Put Warrant). Dưới đây là chi tiết về từng loại:

Chứng quyền Mua (Call Warrant)

Định nghĩa: Chứng quyền mua là loại chứng quyền cho phép người nắm giữ quyền được mua cổ phiếu cơ sở với giá thực hiện cố định cho đến ngày đáo hạn.

Mục đích: Nhà đầu tư sử dụng chứng quyền mua khi họ kỳ vọng giá cổ phiếu cơ sở sẽ tăng trong tương lai. Nếu giá cổ phiếu tăng cao hơn giá thực hiện, nhà đầu tư có thể mua cổ phiếu cơ sở với giá thấp hơn thị trường và bán ra để thu lợi nhuận.

Giá trị nội tại: Chứng quyền mua sẽ có giá trị nội tại khi giá cổ phiếu cơ sở cao hơn giá thực hiện.

Chứng quyền Bán (Put Warrant)

Định nghĩa: Chứng quyền bán là loại chứng quyền cho phép người nắm giữ quyền được bán cổ phiếu cơ sở với giá thực hiện cố định cho đến ngày đáo hạn.

Mục đích: Nhà đầu tư sử dụng chứng quyền bán khi họ kỳ vọng giá cổ phiếu cơ sở sẽ giảm. Nếu giá cổ phiếu giảm thấp hơn giá thực hiện, nhà đầu tư có thể bán cổ phiếu cơ sở với giá cao hơn giá thị trường và thu lợi nhuận từ chênh lệch giá.

Giá trị nội tại: Chứng quyền bán sẽ có giá trị nội tại khi giá cổ phiếu cơ sở thấp hơn giá thực hiện.

Hiện tại, ở thị trường Việt Nam mới chỉ cho phép các nhà đầu tư thực hiện giao dịch với chứng quyền mua (Call Warrant)

Điểm khác biệt giữa chứng quyền và cổ phiếu, hợp đồng quyền chọn

So sánh chứng quyền và cổ phiếu

| Tiêu chí | Chứng quyền | Cổ phiếu |

| Quyền lợi | Người nắm giữ chứng quyền không có quyền biểu quyết, không nhận cổ tức từ công ty phát hành. | Cổ đông có quyền biểu quyết, nhận cổ tức và hưởng lợi nhuận từ tăng trưởng của công ty. |

| Giá trị nội tại | Giá trị chứng quyền phụ thuộc vào giá của chứng khoán cơ sở, có thể không có giá trị nếu giá của chứng khoán cơ sở không đạt mức có lợi cho người nắm giữ. | Giá trị cổ phiếu phụ thuộc trực tiếp vào giá trị doanh nghiệp và biến động thị trường. |

| Thời hạn | Chứng quyền có thời hạn cụ thể, thường là từ vài tháng đến vài năm. | Cổ phiếu không có thời hạn. |

| Mục tiêu đầu tư | Thường dành cho nhà đầu tư ngắn hạn hoặc trung hạn, muốn đầu cơ vào biến động giá cổ phiếu mà không cần sở hữu cổ phiếu thực tế. | Thích hợp cho nhà đầu tư dài hạn muốn sở hữu một phần doanh nghiệp và hưởng lợi từ tăng trưởng dài hạn. |

| Rủi ro | Rủi ro cao hơn do giá trị phụ thuộc vào chứng khoán cơ sở và có khả năng hết hạn vô giá trị. | Rủi ro từ biến động thị trường và hiệu suất kinh doanh của công ty. |

Nhìn chung, cổ phiếu và chứng quyền khác nhau ở quyền lợi và thời gian nắm giữ: cổ phiếu dành cho nhà đầu tư dài hạn với quyền lợi cổ đông, còn chứng quyền phù hợp với đầu cơ ngắn hạn.

So sánh chứng quyền và hợp đồng quyền chọn

| Tiêu chí | Chứng quyền | Hợp đồng quyền chọn |

| Tổ chức phát hành | Được phát hành bởi chính công ty có cổ phiếu cơ sở và giao dịch chủ yếu trên thị trường sơ cấp | Được phát hành bởi các sàn giao dịch hoặc nhà môi giới và giao dịch trên thị trường phái sinh. |

| Mục đích | Chủ yếu được phát hành nhằm huy động vốn hoặc thu hút đầu tư vào cổ phiếu cơ sở của công ty. | Được sử dụng để đầu cơ hoặc bảo vệ (hedge) trước biến động giá tài sản cơ sở. |

| Giá trị thanh toán | Được thanh toán bằng tiền mặt phần chênh lệch giữa giá thực hiện và giá thanh toán | Người nắm giữ quyền chọn có thể nhận thanh toán bằng tiền mặt hoặc tài sản cơ sở khi thực hiện quyền. |

| Thời hạn | Thời hạn đáo hạn dài hơn, có thể kéo dài từ 3 tháng đến 2 năm. | Thời gian đáo hạn ngắn hơn, thường từ vài ngày đến vài tháng. |

| Tính thanh khoản | Tính thanh khoản thấp hơn do số lượng phát hành hạn chế và thường phụ thuộc vào công ty phát hành. | Quyền chọn thường có tính thanh khoản cao, được giao dịch rộng rãi trên các sàn giao dịch. |

| Rủi ro | Rủi ro cao nếu giá cổ phiếu cơ sở không đạt mức có lợi cho người sở hữu và chứng quyền có khả năng hết hạn vô giá trị. | Rủi ro phụ thuộc vào biến động giá của tài sản cơ sở và khả năng hợp đồng hết hạn không có giá trị. |

Nhìn chung, hợp đồng quyền chọn và chứng quyền khác nhau ở tổ chức phát hành và tính thanh khoản: quyền chọn do sàn giao dịch phát hành, còn chứng quyền do công ty phát hành và có thanh khoản thấp hơn.

>>>> XEM THÊM: Hợp đồng quyền chọn là gì? Cách thức hoạt động ra sao?

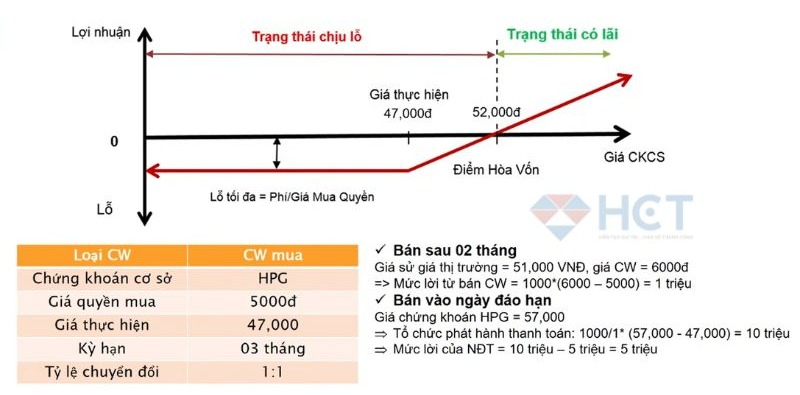

Nguyên tắc xác định lãi/lỗ của chứng quyền

Trường hợp 1: Nhà đầu tư bán ra chứng quyền trước ngày đáo hạn

Trong trường hợp này, mức lợi nhuận/thua lỗ sẽ không liên quan gì đến giá của chứng khoán cơ sở mà chỉ liên quan đến mức giá nhà đầu tư bỏ ra để mua chứng quyền tại thời điểm ban đầu và giá của chứng quyền tại thời điểm bán.

Ví dụ minh họa:

Ngày 1/1/2024, nhà đầu tư A mua 1000 chứng quyền với giá 5000 đồng/chứng quyền có ngày đáo hạn là 1/10/2024.

Tuy nhiên, đến ngày 1/6/2024, nhà đầu tư này đã bán chứng quyền khi giá đang là 7000 đồng/chứng quyền.

Khi đó, mức lợi nhuận nhà đầu tư thu về là: 1,000*(7,000 - 5,000) = 2,000,000 đồng.

Như vậy, nhà đầu tư A đã thu về khoản lợi nhuận 2,000,000 đồng khi bán chứng quyền trước ngày đáo hạn.

Trường hợp 2: Nhà đầu tư nắm giữ chứng quyền đến ngày đáo hạn

Nếu nhà đầu tư giữ chứng quyền đến ngày đáo hạn, lợi nhuận thu được sẽ được tính theo công thức sau:

Lợi nhuận = (Số lượng chứng quyền / Tỷ lệ chuyển đổi) * (Giá thanh toán - Giá thực hiện) - Giá chứng quyền * Số lượng chứng quyền

Điểm hòa vốn = Giá thực hiện + Giá chứng quyền * Tỷ lệ chuyển đổi

Mức lỗ tối đa nhà đầu tư phải chịu sẽ bằng với số tiền bỏ ra để mua chứng quyền ban đầu. Nhà đầu tư sẽ mất toàn bộ số vốn ban đầu nếu giá thanh toán nhỏ hơn hoặc bằng với giá thực hiện.

Ví dụ minh họa:

Cơ hội và rủi ro khi đầu tư chứng quyền

Cơ hội

Đòn bẩy tự nhiên: Chứng quyền mang lại khả năng đòn bẩy cao cho nhà đầu tư, cho phép họ kiểm soát một lượng cổ phiếu lớn hơn so với số vốn đầu tư ban đầu. Điều này có nghĩa là khi giá cổ phiếu tăng, lợi nhuận của nhà đầu tư từ chứng quyền sẽ cao hơn nhiều so với đầu tư trực tiếp vào cổ phiếu. Đòn bẩy này giúp nhà đầu tư tối đa hóa lợi nhuận trong bối cảnh thị trường thuận lợi.

Vốn ban đầu thấp: Đầu tư vào chứng quyền yêu cầu một khoản vốn ban đầu thấp hơn nhiều so với việc mua cổ phiếu trực tiếp. Nhà đầu tư chỉ cần chi trả một phần nhỏ giá trị của cổ phiếu cơ sở để sở hữu chứng quyền. Điều này giúp tăng tính khả thi cho nhiều nhà đầu tư, đặc biệt là những người mới gia nhập thị trường hoặc có nguồn vốn hạn chế.

Phòng ngừa rủi ro, giới hạn mức lỗ: Giao dịch chứng quyền cho phép nhà đầu tư thực hiện các chiến lược phòng ngừa rủi ro hiệu quả hơn. Nhà đầu tư có thể sử dụng chứng quyền để bảo vệ vị thế cổ phiếu hiện có, giúp giảm thiểu thiệt hại trong trường hợp thị trường đi xuống. Hơn nữa, mức lỗ tối đa của nhà đầu tư bị giới hạn ở khoản tiền đã đầu tư vào chứng quyền, giúp họ yên tâm hơn khi tham gia thị trường.

Rủi ro

Rủi ro mất giá trị: Chứng quyền có thể trở thành vô giá trị nếu giá cổ phiếu cơ sở không đạt đến mức giá thực hiện trước ngày đáo hạn. Nếu không thực hiện chứng quyền, nhà đầu tư sẽ mất toàn bộ khoản đầu tư ban đầu, dẫn đến rủi ro tài chính cao.

Rủi ro thị trường: Giá cổ phiếu có thể biến động mạnh do nhiều yếu tố bên ngoài như tình hình kinh tế, chính trị hoặc tâm lý thị trường. Sự biến động này có thể dẫn đến việc giá chứng quyền giảm nhanh chóng, gây thiệt hại cho nhà đầu tư.

Rủi ro thanh khoản: Một số chứng quyền có thể không được giao dịch sôi động, dẫn đến khó khăn trong việc mua bán. Thiếu thanh khoản có thể làm tăng chênh lệch giá mua-bán, ảnh hưởng đến khả năng thực hiện giao dịch một cách hiệu quả.

Rủi ro tỷ lệ thực hiện: Tỷ lệ thực hiện chứng quyền có thể thay đổi, ảnh hưởng đến khả năng sinh lời của nhà đầu tư. Nếu tỷ lệ thực hiện không thuận lợi, lợi nhuận có thể bị giảm đáng kể hoặc thậm chí trở thành lỗ.

Các yếu tố ảnh hưởng đến giá chứng quyền

Giá cổ phiếu cơ sở: Giá của chứng quyền thường có mối quan hệ trực tiếp với giá cổ phiếu cơ sở. Khi giá cổ phiếu tăng, giá chứng quyền cũng có xu hướng tăng và ngược lại. Điều này xảy ra do giá trị nội tại của chứng quyền sẽ tăng lên khi giá cổ phiếu cơ sở vượt qua mức giá thực hiện.

Thời gian đến ngày đáo hạn: Thời gian còn lại cho đến ngày đáo hạn ảnh hưởng đến giá chứng quyền. Chứng quyền có thời gian đáo hạn dài hơn thường có giá cao hơn do khả năng tăng giá của cổ phiếu cơ sở vẫn còn. Ngược lại, chứng quyền gần đến ngày đáo hạn có giá thấp hơn do rủi ro mất giá trị.

Biến động giá của cổ phiếu: Độ biến động của giá cổ phiếu cơ sở cũng ảnh hưởng đến giá chứng quyền. Nếu cổ phiếu có biến động lớn, giá chứng quyền sẽ tăng lên vì khả năng sinh lợi cao hơn, trong khi cổ phiếu ít biến động sẽ dẫn đến giá chứng quyền thấp hơn.

Lãi suất: Lãi suất thị trường có thể ảnh hưởng đến giá chứng quyền. Khi lãi suất tăng, chi phí cơ hội của việc giữ chứng quyền tăng lên, có thể làm giảm giá trị của chứng quyền. Ngược lại, lãi suất thấp có thể thúc đẩy giá chứng quyền.

Tình hình kinh tế và tâm lý thị trường: Các yếu tố vĩ mô như tình hình kinh tế, chính trị và tâm lý nhà đầu tư cũng có thể ảnh hưởng đến giá chứng quyền. Khi thị trường diễn biến tích cực, nhà đầu tư có xu hướng tăng cường mua vào, làm tăng giá chứng quyền. Ngược lại, trong thời kỳ khủng hoảng, giá chứng quyền có thể giảm do tâm lý sợ hãi.

Tỷ lệ thực hiện: Tỷ lệ thực hiện (hay tỷ lệ chuyển đổi) của chứng quyền cũng là một yếu tố quan trọng. Nếu tỷ lệ thực hiện cao hơn, giá chứng quyền có thể cao hơn do khả năng chuyển đổi thành cổ phiếu cơ sở lợi nhuận. Tỷ lệ thực hiện không thuận lợi có thể làm giảm giá trị chứng quyền.

Những lưu ý khi đầu tư vào chứng quyền

Hiểu rõ điều khoản của chứng quyền: Trước khi giao dịch, nhà đầu tư cần nắm rõ các điều khoản liên quan đến chứng quyền như giá thực hiện, thời gian đáo hạn, và tỷ lệ thực hiện. Việc hiểu rõ các điều khoản này sẽ giúp nhà đầu tư đưa ra quyết định chính xác hơn.

Phân tích kỹ thị trường: Nhà đầu tư nên thực hiện phân tích kỹ lưỡng về giá cổ phiếu cơ sở, xu hướng thị trường và các yếu tố kinh tế vĩ mô trước khi quyết định giao dịch chứng quyền. Sự thay đổi trong các yếu tố này có thể ảnh hưởng lớn đến giá trị chứng quyền.

Quản lý rủi ro: Cần xác định rõ mức độ rủi ro mà bạn có thể chấp nhận. Sử dụng các công cụ quản lý rủi ro như đặt lệnh dừng lỗ hoặc điều chỉnh danh mục đầu tư để hạn chế thiệt hại trong trường hợp giá chứng quyền không diễn biến như mong đợi.

Theo dõi thời gian đến đáo hạn: Thời gian còn lại cho đến ngày đáo hạn là yếu tố quan trọng ảnh hưởng đến giá trị chứng quyền. Nhà đầu tư cần chú ý đến thời gian này và đánh giá xem có nên giữ hay bán chứng quyền trước khi đến hạn.

Xem xét tình hình tài chính cá nhân: Giao dịch chứng quyền có thể mang lại lợi nhuận cao nhưng cũng đi kèm với rủi ro lớn. Nhà đầu tư nên cân nhắc kỹ lưỡng tình hình tài chính cá nhân và khả năng chịu đựng rủi ro trước khi tham gia.

Đánh giá tính thanh khoản của chứng quyền: Tìm hiểu về mức độ thanh khoản của chứng quyền mà bạn dự định giao dịch. Chứng quyền có thanh khoản thấp có thể dẫn đến khó khăn trong việc thực hiện giao dịch và có thể tạo ra chênh lệch giá mua-bán lớn.

Cập nhật thông tin thị trường thường xuyên: Theo dõi các tin tức và sự kiện ảnh hưởng đến thị trường chứng khoán và cổ phiếu cơ sở để có quyết định giao dịch phù hợp. Thông tin thị trường có thể giúp nhà đầu tư điều chỉnh chiến lược giao dịch kịp thời.

Không nên đầu tư tất cả vào chứng quyền: Đầu tư vào chứng quyền có thể mang lại lợi nhuận cao, nhưng cũng có thể gây thua lỗ lớn. Do đó, nhà đầu tư nên phân bổ vốn hợp lý và không đầu tư toàn bộ vào một loại tài sản.

>>>> XEM THÊM: Quản trị rủi ro: Bí kíp sống còn giúp bạn thành công trên thị trường hàng hóa

Kết luận

Nhìn chung, chứng quyền là công cụ tài chính có tiềm năng lợi nhuận cao, phù hợp cho những nhà đầu tư chấp nhận rủi ro. Tuy nhiên, để đầu tư hiệu quả, nhà đầu tư cần có kiến thức về thị trường và khả năng phân tích tốt, cũng như kỹ năng quản lý vốn và quản trị rủi ro.

>>>> XEM THÊM:

Hàng hóa phái sinh là gì? Tiềm năng của thị trường đầu tư hàng hóa

Giao dịch hàng hóa là gì? Đặc điểm, rủi ro và cơ hội

Thông tin liên hệ: